با وقوع جنگ روسیه-اوکراین و استفاده بیشتر آمریکایی از ابزار دلار، موضوع دلارزدایی به بحث داغی تبدیل شده است.

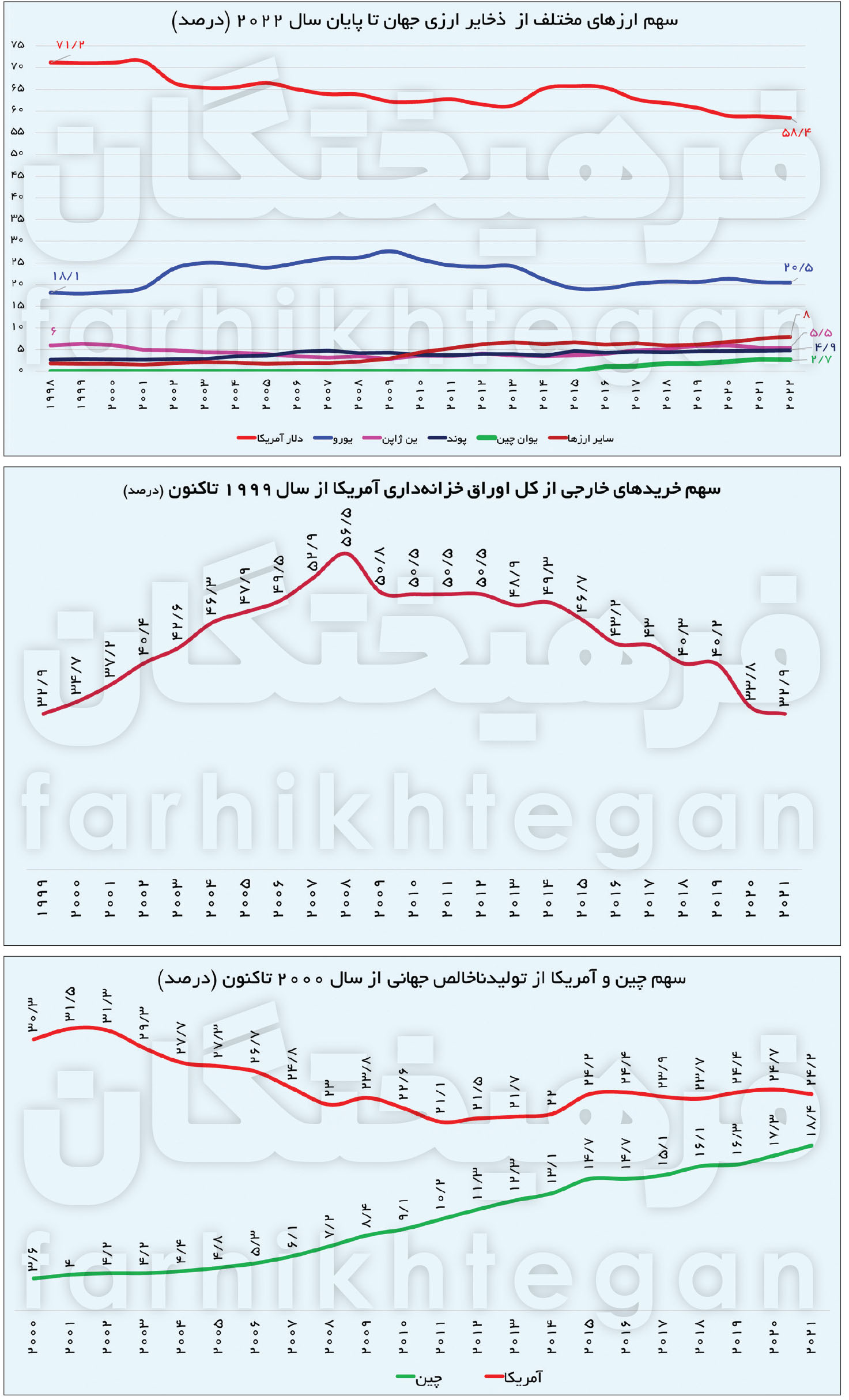

تحریریه شریف اکسیم - با وقوع جنگ روسیه-اوکراین و استفاده بیشتر آمریکایی از ابزار دلار، موضوع دلارزدایی به بحث داغی تبدیل شده است. نگاهی به شاخصهای مختلف نشان میدهد اخبار مربوط به سقوط دلار یا شدت دلارزدایی بسیار اغراق آمیز بوده است. اما این به این معنی نیست که سخن از دلارزدایی یک توهم باشد؛ چراکه طبق گزارشهای اخیر صندوق بینالمللی پول، سهم دلار در ذخایر ارزی جهان از 71 درصد در سال 2000 به 58 درصد در سال جاری رسیده است. براساس این گزارش، کاهش نقش دلار آمریکا در ذخایر ارزی جهان با افزایش نقش سایر ارزهای ذخیره سنتی یعنی یورو، ین و پوند همراه نبوده است. بهعلاوه اگرچه تاحدودی سهم یوان چین در ذخایر ارزی افزایش یافته اما این رقم تنها معادل یکچهارم کل سهم ازدسترفته دلار آمریکا طی سالهای اخیر بوده است. اما در مقابل ارزهای سنتی، پولهای ملی اقتصادهای کوچکتر که بهطور سنتی جایگاه مهمی در ذخایر ارزی نداشتهاند مثل دلارهای استرالیا و کانادا، کرون سوئیس و وون کرهجنوبی سهچهارم سهم ازدسترفته دلار آمریکا در ذخایر ارزی جهان را از آن خود کردهاند، بهطوریکه سهم این ارزها از کل ذخایر ارزی جهان از حدود 2 درصد در سال 2000 حالا به 8 درصد در سال 2022 رسیده است. چرا چنین اتفاقی افتاده است؟ کارشناسان توضیح میدهند دو عامل را در این زمینه میتوان برشمرد. دلیل اول این است که این ارزها بازدهی بیشتر و بیثباتی کمتری داشتهاند. چنین خصوصیاتی برای بانکهای مرکزی بسیار جذاب و اغواکننده هستند. همچنین گفته میشود دلیل قابلقبولتر آن است که این ارزهای جدید و غیرسنتی توسط کشورهایی منتشر میشوند که حسابهای سرمایهای باز دارند و از سیاستهای باثبات و محکمی برخوردارند.

یکی از ارزهایی که میتواند دلار را به عقب براند یوان چین است. کارشناسان معتقدند درخصوص یوان آنچه بانکهای مرکزی را به وارد کردن یک ارز جدید در ترکیب ذخایر ارزی خود وادار میکند نهتنها وزنه اقتصادی و عمق مالی کشور دارنده آن ارز، بلکه شفاف و پیشبینیپذیر بودن سیاستهای آن کشور نیز هست. به عبارت دیگر ثبات در اقتصاد و تصمیمات سیاسی برای پذیرفته شدن یک ارز در سطح بینالمللی بسیار حائز اهمیت است. دارندگان ذخایر ارزی به سمت ارزهایی میل دارند که دولتهایشان به حکومتداری خوب، ثبات اقتصادی و وضعیت مالی سالم مشهورند. بر این اساس یک ارز زمانی کاملا قابل تبدیل میشود که بتوان آن را آزادانه به ارزهای دیگر برای همه مقاصد - در بازارهای مالی، تجارت یا در بازارهای جهانی ارز مبادله کرد. این ارز باید به کاهش هزینههای مبادله کمک کند، با این حال یوان فعلا تنها برای مقاصد محدودی مانند تجارت قابلتبدیل است و جذابیت آن با وجود تاثیر روزافزون چین بر اقتصاد جهانی فعلا کم است. برخی از کارشناسان بر این باورند که اگرچه حرکت به سمت دلارزدایی در کوتاهمدت نمیتواند دلار را با ارز غالب دیگری جایگزین کند، اما میتوانند گزینههای دیگری را برای اجازه معاملات تجاری غیردلاری ازجمله مبادلات یوانی ایجاد کنند و جهان آتی، جهان چندارزی خواهد بود.

کاهش ۱۳ درصدی سهم دلار از ذخایر جهانی

یکی از اضلاع امپراتوری یک ارز، عملکرد کلیدی آن ارز بهعنوان ذخیره ارزش است که میتواند در آینده بدون از دست دادن قابل توجه قدرت خرید، مورد استفاده قرار گیرد. به عبارتی، یکی از معیارهای اعتماد به یک ارز بهعنوان ذخیره ارزش استفاده از آن در ذخایر رسمی ارزی کشورهاست. آنطور که آمارهای صندوق بینالمللی پول نشان میدهد، در پایان سال 2022 رقم ذخایر ارزی جهان به 11 هزار و 963 میلیارد دلار رسیده که از این مقدار، حدود 11 هزار و 89 میلیارد دلار آن ارز قابل دسترس و قابل تخصیص است. طبق آمارهای این نهاد بینالمللی، از مجموع 11 هزار و 89 میلیارد دلار ذخایر ارزی، حدود 6 هزار و 471 میلیارد دلار آن معادل 58.4 درصد مربوط به دلار بوده، حدود درصد از ذخایر به یورو، 5.5 درصد به ین ژاپن، 4.9درصد به پوند انگلیس، 2.7 درصد به یوان و 8 درصد نیز مربوط به سایر ارزهای جهانی است. به عبارتی، هنوز هم سهم دلار در ذخایر ارزی جهانی بسیار قابل توجه و چشمگیر است. این درحالی است که ارزهای رقیب همچون یوان، ین و ارزهایی همچون روپیه سهم چندانی در ذخایر جهانی ندارند. اما موضوع قابلتامل این است که طی سالهای 2000 تا 2022 سهم دلار از ذخایر ارزی جهان از حدود71 درصد با کاهش حدود ۱۳ واحد درصد به 58.4 درصد رسیده است.

بنابراین گرچه نباید بهطور اغراقآمیز از سقوط امپراتوری دلار سخن گفت، اما طی دو دهه اخیر با کاهش سهم دلار آمریکا ذخایر ارزی جهان به طیف گستردهای از ارزهای دیگر به جای یک ارز واحد تبدیل شده و کشورهای مختلف ذخایر ارزی خود را تا حدودی متنوع کردهاند. ازجمله اتفاقات دو دهه اخیر اینکه، سهم ین ژاپن در این مدت در حدود 5.5 تا 6 درصد ثابت مانده، سهم پوند از 2.7 تا 3 درصد به حدود 5 درصد رسیده، سهم یورو از 18 درصد به 20.5 درصد رسیده و سهم سایر ارزهای نیز از حد ود 2 درصد در سال 2000 به 8 درصد در سال 2022 رسیده است. اما در میان ارزهای مختلف، سرنوشت یوان چین نیز قابلتامل است. در آمارهای صندوق بینالمللی پول هیچ رقمی برای ذخایر یوانی تا سال 2014 ثبت نشده اما در سال 2015 سهم 1.1 درصدی برای این ارز ثبت شده و تا پایان سال 2022 این مقدار به حول و حوش 2.7 تا 2.8 درصد رسیده و هنوز کمتر از 3 درصد است.

کاهش نگهداری اوراق قرضه

بخشی عمدهای از ذخایر رسمی دلار در قالب اوراق بهادار خزانهداری آمریکا نگهداری میشود که تقاضای بالایی از سوی سرمایهگذاران دولتی و خصوصی خارجی دارد. طبق گزارش رسمی فدرال رزرو، تا پایان سهماهه اول سال 2021 حدود 7 هزار میلیارد دلار یا 33 درصد از اوراق بهادار قابل فروش خزانهداری آمریکا متعلق به سرمایهگذاران خارجی اعم از دولتی و خصوصی بوده است، 42 درصد در اختیار سرمایهگذاران خصوصی داخلی و 25 درصد نیز در اختیار فدرال رزرو است. البته طبق این آمارها سهم سرمایهگذاران خارجی از اوراق قرضه آمریکا از حدود 50 درصد در سالهای 2006 تا 2015 به 33 درصد در سال 2021 رسیده است.

وضعیت نگهداری اسکناس دلاری

یکی دیگر از شاخصهای فرعی برای سنجش ارزش دلار، وضعیت نگهداری اسکناس دلاری است. فدرال رزرو تخمین میزند که بیش از 950 میلیارد دلار اسکناس دلار آمریکا در پایان سهماهه اول سال 2021 توسط خارجیها نگهداری میشد که تقریبا معادل 45 درصد از کل اسکناسهای دلاری موجود است. آمارها نشان میدهد ارزش اسکناسهای دلار آمریکا که در خارج از این کشور نگهداری میشوند در دو دهه گذشته هم بهصورت مطلق و هم بهعنوان کسری از اسکناسهای موجود افزایش یافته است. البته پرواضح است که نگهداری اسکناس دلاری تا زمان تغییر و تحولات بزرگ در ارزهای جهان روا ادامه خواهد داشت و این عامل فرعی به نوعی از روندهای کلی تاثیر میپذیرد و خود نمیتواند بهعنوان عامل اصلی روی کاهش سهم دلار از تجارت، ذخایر و سایر مولفهها اثر بگذارد و صرفا به جهت اعتماد به دلار برای سهولت در نگهداری، معاملات و ثبات آن مورد استقبال سرمایهگذاران بوده است.

کاهش سهم دلار در تجارت

پرواضح است زمانی دلار میتواند آقایی خود را در جهان حفظ کند که در کنار ارزشهای ذاتی که دارد بتواند نقش بزرگی در بازارهای سرمایه، تجارت و بدهی ایفا کند. تحلیلگران بینالمللی معتقدند تا زمانی که اقتصاد جهانی تحت بازنگری کامل قرار نگیرد، دلار همچنان در صدر خواهد بود. براساس گزارش بانک تسویه بینالمللی، دلار در آوریل سال گذشته 88 درصد از کل مبادلات ارزی را تشکیل میداد. فدرال رزرو تخمین میزند که بین سالهای 1999 تا 2019، دلار 96 درصد از صورتحسابهای تجاری در قاره آمریکا، 74 درصد در منطقه آسیا-اقیانوسیه، 23 درصد در اروپا و 79 درصد در بقیه جهان را به خود اختصاص داده است. طبق گزارش سوئیفت، پراستفادهترین ارز در جهان برای پرداختهای بینالمللی در ژانویه 2023 به ترتیب شامل دلار، یورو، پوند، ین، دلار کانادا و یوان بوده است. طبق این آمار سهم دلار از کل پرداختهای بینالمللی در سوئیفت در ژانویه 2023 به 45.4 درصد رسیده است. سهم یورو 33.3درصد، سهم پوند 4.5 درصد، ین ژاپن 4.3 درصد، دلار کانادا 2.2 درصد و یوان نیز1.3 درصد بوده است.

کاهش 20 درصدی سهم آمریکا از GDP جهان

تاکید میشود شاید هنوز زود باشد که بگوییم امپراتوری دلار در حال از دست رفتن است اما زمینههای تضعیف تدریجی آن در دسترس است. یا شاید بهتر بگوییم زمینههای افزایش سهم ارزهایی همچون یوان چین در مبادلات بینالمللی و ذخایر ارزی جهان میتواند دلار را تاحدودی به عقب براند. یکی از موارد قابلتامل در این زمینه ثبات نسبی اقتصاد چین (حجم پایین تورم) و مهمتر از آن، افزایش سهم چینیها از کیک اقتصاد جهان است. آمارهای بانک جهانی نشان میدهد در سال 2000 سهم چین از تولید ناخالص جهان حدود 3.6 درصد بوده اما این مقدار در پایان سال 2021 و 2022 به 18.4 درصد رسیده است. این درحالی است که در همین مدت سهم آمریکا از تولید ناخالص جهان از 30.3 درصد در سال 2000 با کاهش 20 درصدی به 24.2 درصد در سال 2022 رسیده است. اگر بپذیریم که سهم بیشتر چین از تولید ناخالص جهان به همراه ثبات نسبی اقتصاد این کشور قدرت چانهزنی در اقتصاد جهانی، جذب سرمایهگذاری خارجی و بهویژه در تجارت را بیشتر میکند، میتوان گفت به همراه افزایش سهم این کشور از کیک اقتصاد جهانی استفاده از ارزهای غیر از دلار نیز در مبادلات جهانی، ذخایر و سرمایهگذاریها میتواند با محوریت یوان افزایش یابد.

افزایش سرعت دلارزدایی با تحریم

کارشناسان بینالمللی میگویند ایالاتمتحده با استفاده از ارز خود بهعنوان سلاحی در برابر دشمنان، جستوجوی جایگزینها را تحریک کرده است. طبق گزارش رویترز، پس از حمله روسیه به اوکراین، آمریکا و متحدانش نزدیک نیمی از 640 میلیارد دلار ذخایر ارزی این کشور را مسدود کردهاند. ایالاتمتحده همچنین مقادیر قابلتوجهی از ذخایر ارزی افغانستان، ایران و ونزوئلا را هدف قرار داده است. بر همین اساس بانکهایی که تحریمهای آمریکا را دور میزنند با جریمههای سنگین روبهرو هستند. به عبارتی سلاحسازی دلار، تنشهای ژئوپلیتیکی با چین و ناکامیهای سیاسی خود آمریکا – از اعتراضها به نتایج انتخابات ریاستجمهوری 2020 تا کشمکشها بر سر سقف بدهی - میل به گزینههای جایگزین دلار را افزایش داده است. اما کارشناسان معتقدند برای اینکه این عوامل تهدیدی جدی برای دلار باشند باید باعث تغییر در جریان سرمایه شوند. چین باید ذخایر یوانی را افزایش دهد. آمارها نشان میدهد برای اولین بار از سال 1993 چینیها با کسری حساب جاری مواجه شدهاند. در همین حال بانکهای مرکزی باید یک ارز جایگزین امن و قابل نقد پیدا کنند که بتوانند ذخایر خود را به آن تبدیل کنند. تحلیلگران بینالمللی میگویند هرچند با تحریمهای آمریکا و سلاحسازی دلار تمایل به کاهش استفاده از دلار در مبادلات جهانی و ذخایر بانکهای مرکزی افزایش یافته اما فعلا نمیتوان از سقوط امپراتوری دلار در کوتاهمدت سخن به میان آورد. البته مفهوم این جملات این نیست که دلار تضعیف نخواهد شد بلکه صرفا نباید درخصوص تضعیف آن دست به اغراق و تعیین زمان کرد.

توان یوآن برای جایگزینی؟

در مباحث مربوط به دلارزدایی، از یوآن چین به عنوان مدعی جایگزینی نام برده میشود. گزارشها و آمارهای بینالمللی نشان میدهد جمهوری خلق چین مدتها تلاش میکند تا استفاده بینالمللی از یوآن را ترویج دهد. جدیدترین طرح این کشور، این است که به صادرکنندگان نفت یوآن پرداخت کند تا دسترسی به ارز چین را افزایش دهد. برخی کارشناسان بینالمللی معتقدند در گذشته انقلابهای مالی عموما با تحولات دیگری مانند جنگهای جهانی همزمان بودهاند. در غیاب چنین تغییر اتفاقاتی، امپراتوری دلار در کوتاه مدت همچنان باقی خواهد ماند. اما کشورهای زیادی سعی خواهند کرد 1، ذخایر ارزی خود را متنوع کنند و 2، سهم بیشتری به ارزهای محلی (پیمانهای پولی دوجانبه یا چندجانبه) بدهند. بههرحال، رسمیت یافتن یک ارز در جهان به عنوان ابزار ذخیره ارزی، یک فرآیند رسمی نیست و شاید بتوان گفت مثل برنده شدن در یک مسابقه محبوبیت است. به عبارتی، «محبوبیت» یک ارز صرفا مبتنی بر درک امنیت و انعطافپذیری کشور صادرکننده است. درحال حاضر بیش از 75 درصد از معاملات جهانی از سال 2008 به دلار آمریکا انجام شده، دلار همچنین بیش از 60 درصد از بدهی خارجی و 58 درصد از ذخایر جهانی را تشکیل میدهد. اما کارشناسان اقتصادی میگویند روندهای ژئوپلیتیکی و اقتصاد کلان از افزایش تسلط یوآن چین حمایت میکنند.

در سال 2022 رهبران چین به صراحت اعلام کردند که میخواهند یوآن را به عنوان یک ارز ذخیره جهانی تقویت کنند. اقتصاد و جریان تجاری چین نیز به اندازه کافی بزرگ است که از چنین حرکتی حمایت کند. با این حال، این کشور حالا باید بانکهای مرکزی خارجی را متقاعد کند که یوآن را در ذخایر ارزی خود نگه دارند.

بررسی روندهای پیشروی یوآن نشان میدهد در حال حاضر، یوآن چین به یک ذخیره ارزی در روسیه تبدیل شده است. در ماه فوریه، بانک مرکزی عراق، اعلام کرد که برای اولین بار اجازه میدهد تجارت با چین به یوآن تسویه شود. بانک مرکزی بنگلادش نیز در ماه سپتامبر اعلامیه مشابهی را اعلام کرد. در همان ماه، اعضای سازمان همکاری شانگهای تحت سلطه چین توافق کردند که مبادلات تجاری را با ارزهای محلی خود افزایش دهند.

برخی کارشناسان میگویند قرار گرفتن در معرض بدهیهای دلاری اقتصادهای کوچکتر و برنامههای تقویت تجارت منطقهای نیز باعث شده است که کشورها از دلار دور شوند. ارزش دلار آمریکا بیش از 10 درصد بیشتر از زمان آغاز جنگ اوکراین در فوریه 2022 و 30 درصد بیشتر از یک دهه پیش است. در مقطعی در ماه اکتبر، دلار به بالاترین حد خود از سال 2000 رسیده بود، این موضوع بازپرداخت بدهی را برای کشورهایی که بدهی خارجی قابل توجهی دارند، دشوار کرد.

با قویتر شدن این مشارکتها، وضعیت یوآن به عنوان یک ارز ذخیره میتواند بیشتر تثبیت شود. اقتصاددانانی از جمله بری آیچنگرین از دانشگاه کالیفرنیا برکلی و کامیل مکایر از بانک مرکزی فرانسه مقالهای را منتشر کردند که در آن پتانسیل یوآن بهعنوان ارز ذخیرهای تحلیل شد. محققان استدلال میکنند که جایگزینی دلار آسان یا سریع نیست. با این حال، آنها شواهدی یافتند که نشان میدهد ذخایر یوآن در کشورهایی که روابط تجاری تنگتر با چین داشتند، به طور پیوسته در حال افزایش است. نویسندگان این مقاله میگویند موقعیت فعلی یوآن مشابه دلار آمریکا در دهه 1950 است. بر اساس این نظر، ممکن است تنها چند دهه طول بکشد تا یوآن بتوان به ارز اول جهان تبدیل شود. اگر پیشبینیها درست باشد، سرمایهگذاران برای بلندمدت باید مقداری داراییهای یوآن و سهام چینی در سبد سرمایهگذاری خود درنظر بگیرند. اما در هر حال در شرایط فعلی، استفاده از یوآن در تجارت بینالمللی محدود است. براساس دادههای سوئیفت، یوآن پنجمین ارز فعال برای پرداختهای جهانی از نظر ارزش در دسامبر 2022 بوده است و سهم آن همچنان در حدود 2.2 درصد در مقابل تقریبا 42 درصد برای دلار و 35 درصد برای یورو است. به نظر میرسد یوآن برای تبدیل شدن به ارز غالب در آینده نیاز دارد سهم بیشتری را در تجارت به خود اختصاص دهد تا بانکهای مرکزی نیز تمایل بیشتری برای نگهداری ذخایر ارزی به یوآن داشته باشند. اما این اتفاق در کوتاه مدت چندان نیست که بتواند روندهای تجاری و سرمایهگذاریها و ذخایر را به نفع یوآن تغییر دهد.

یوان ارز غالب در روسیه

مورد روسیه در حوزه استفاده از دلار بسیار قابل تامل است. برخی تحلیلگران مدعی هستند کاهش ذخایر دلاری روسیه و متنوعسازی این ذخایر در تصمیم آمریکا برای بهراه انداختن جنگ بین روسیه و اوکراین از طریق ابزار ناتو نقش داشته است. از سویی دیگر، به گفته کارشناسان، تحریمهای تحت رهبری آمریکا که توانایی روسیه برای استفاده از نیمی از ذخایر خود را مسدود کرده و همچنین توانایی بانکهای روسی برای انجام معاملات با استفاده از سیستم سوئیفت را محدود میکند، بسیاری از کشورها را به وحشت انداخته است و انگیزه جدیدی به تلاشها برای کاهش وابستگی به دلار داده است.

شورای آتلانتیک (اندیشکده آمریکایی) در گزارشی با عنوان «روسیه و چین: شرکای دلارزدایی» مینویسد: «با وقوع جنگ روسیه-اوکراین، همسویی امنیتی بالقوه چین و روسیه، سیاستگذاران غربی را نگران کرده است. با این حال، کسانی که نگران همکاری نظامی هستند باید مراقب باشند که همگرایی فزاینده چین با روسیه را در یک جبهه دیگر، مالی و دلارزدایی، نادیده نگیرند. در این گزارش آمده است دلارزدایی بهعنوان یک اولویت برای روسیه در سال 2014 در پاسخ به اعمال تحریمهای غرب پس از الحاق کریمه که توانایی شرکتها و بانکهای دولتی را برای تامین مالی در بازارهای غربی محدود کرد، ظاهر شد. چین نیز پس از شروع جنگ تجاری آمریکا و چین در سال 2018 و استفاده از اقدامات مالی تنبیهی توسط ایالات متحده، به این سمت حرکت کرده است. طبق این گزارش، روسیه و چین در سال 2018 پس از اعمال تعرفههای سنگین آمریکا بر کالاهای چینی و شروع جنگ تجاری آمریکا و چین، استفاده از دلار را در تجارت دوجانبه کاهش دادند. این امر راه را برای توافق سال 2019 برای جایگزینی دلار با ارزهای ملی در تسویهحسابهای بینالمللی بین آنها ایجاد کرد. چنین هماهنگی مالیای به روسیه کمک کرد تا اتکای خود را به دلار در تجارت کاهش دهد. درحالیکه 80 درصد از کل صادرات روسیه در سال 2013 به دلار آمریکا بود، اما تا میانه سال 2022 تنها 23 درصد از صادرات روسیه به چین با دلار بوده و مابقی با یورو و یوان انجام میشود.

اخیرا شبکه خبری راشاتودی با استناد به اطلاعات منتشرشده توسط بانک روسیه در گزارش ریسک بازار مالی، مدعی شد یوان چین به یک بازیگر اصلی در تجارت خارجی روسیه تبدیل شده است. طبق گزارش RT سهم یوان در تسویهحسابهای وارداتی روسیه تا پایان سال گذشته از 4 درصد در ژانویه 2022 به 23 درصد در ماه اخیر افزایش یافته است. سهم یوان در تسویهحسابهای صادراتی نیز از 0.5 درصد در ژانویه 2022 به 16 درصد در ماه اخیر افزایش یافت. در عین حال، سهم دلار آمریکا و یورو در تجارت خارجی روسیه به میزان قابلتوجهی کاهش یافته است، بهطوریکه در آغاز سال 2022، حدود 87 درصد از تسویه صادرات روسیه به دلار آمریکا و یورو انجام شد. اما از ژانویه سال جاری، سهم این ارزها تنها 48 درصد است. به گزارش RT، سهم دو ارز دلار و یورو در تسویه واردات نیز از 65 درصد در ژانویه 2022 به 46 درصد در دسامبر 2022 کاهش یافتند.

آمارها نشان میدهد یک سال پس از حمله به اوکراین که منجر به تحریمهای غرب علیه مسکو شد، یوان چین جایگزین دلار آمریکا بهعنوان پرمعاملهترین ارز در روسیه شده است. براساس دادههای جمعآوری شده توسط بلومبرگ از معاملات روزانه بورس مسکو، یوان در ماه فوریه 2022 برای اولین بار از دلار در حجم معاملات ماهانه پیشی گرفت و این تفاوت در ماه مارس بیشتر شد. قبل از جنگ روسیه-اوکراین، حجم معاملات یوان در بازار روسیه ناچیز بوده است. طبق گزارش بلومبرگ، وزارت دارایی روسیه در اوایل سال جاری عملیات بازار خود را به جای دلار به یوان تبدیل کرد و ساختار جدیدی را برای صندوق ثروت ملی ایجاد کرد تا 60 درصد از داراییهای خود را به یوان نگه دارد. بانک روسیه مرتبا از شرکتها و شهروندان میخواهد که داراییهای خود را به روبل یا ارزهای کشورهای دوست منتقل کنند تا از خطر مسدود شدن یا مسدود شدن آنها جلوگیری کنند.

تلاش چین برای معاملات یوانی با خلیج فارس

شی جین پینگ، رئیسجمهور چین، در جریان سفر ماه دسامبر به ریاض، از کشورهای حاشیه خلیج فارس خواست تا برای تجارت دوجانبه، از جمله برای نفت، به یوان روی آورند. اگر به روندهای تجارت چین و کشورهای خلیج فارس نگاه کنیم، شاید این پرسش بیراه نباشد با وجود روابط تجاری عمیق دوجانبه، چرا باید معاملات با ارز ثالث انجام شود. در این زمینه نگاهی به آمارهای تجارت خارجی دو کشور آمریکا و چین با کشورهای حاشیه خلیج فارس نشان میدهد در سال 2000 درحالی مجموع تجارت آمریکا با 8 کشور منطقه خلیجفارس شامل بحرین، عراق، اردن، کویت، عمان، قطر، عربستانسعودی و اماراتمتحده حدود 36 میلیارد دلار بوده که این میزان برای چینیها 11.3 میلیارد دلار بوده است. بهعبارتی در آن سالها تجارت آمریکا با کشورهای شاخص منطقه خلیجفارس 3 برابر تجارت چینیها با این منطقه بوده است. اما طی دو دهه اخیر وضعیت بهگونه دیگری رقم خورده است، بهطوریکه با اقتصادیتر شدن استخراج نفت شیل روابط تجاری آمریکا با منطقه که عمدتا بر پایه واردات نفت و انرژی بود کاهش یافته، اما در همین مدت چینیها برای رفع نیاز خود به انرژی که همراه با رشد فزاینده اقتصادی آنها در دهههای اخیر بوده، توانستهاند جای آمریکاییها را در منطقه بگیرند. مجموع این اتفاقات باعث شده حالا تجارت چینیها با 8 کشور مذکور در سال 2022 به 375 میلیارد و 625 میلیون دلار برسد که 4 برابر تجارت 96 میلیارد و 400 میلیون دلاری آمریکا با 8 کشور منطقه خلیجفارس است. براساس این آمارها، در سال 2022 از مجموع تجارت 376 میلیارد دلاری چینیها با منطقه خلیجفارس، حدود 126 میلیارد و 500 میلیون دلار آن صادرات چینیها به منطقه و بیش از 249 میلیارد دلار آن مربوط به واردات چینیها از خلیجفارس است. درخصوص آمریکا نیز بررسی آمارهای تجارت خارجی این کشور با منطقه خلیجفارس نشان میدهد در سال گذشته از مجموع تجارت 96 میلیارد و 400 میلیون دلاری با 8 کشور منطقه، حدود 42 میلیارد و 632 میلیون دلار آن مربوط به صادرات آمریکا به منطقه و نزدیک به 58 میلیارد دلار نیز مربوط به واردات آمریکاییها از خلیجفارس است. این آمار و ارقام نشان میدهد گرچه هنوز امنیت منطقه خلیجفارس (در چهارچوب امنیت ملی آمریکا) برای آمریکاییها مهم است، اما همزمان چینیها برای تامین امنیت انرژی خود که لازمه رشد اقتصادی آنهاست، امنیت منطقه خلیجفارس را در راستای منافع ملی خود میبینند. این موضوع البته همانطور که رئیسجمهور چین در سفر به عربستانسعودی گفته، فقط در موضوع امنیت خلاصه نمیشود و چینیها خواستار تقویت نقش یوان در تجارت با این کشورها هستند. یک کارشناس اقتصادی مینویسد: «نکته مهم این است که آیا تولیدکنندگان نفت در خاورمیانه به استفاده از یوان خوشحال هستند یا خیر.» پاسخ این است مطمئنا آنها از متنوعسازی ذخایر و مبادلات ارزی خود خوشحال هستند، اما هیچ وعده غذایی رایگانی در اقتصاد وجود ندارد. شاید در ازای آن چیزی از آمریکا یا چین بخواهند.» هدف عربستان میتواند ارسال پیامی به واشنگتن باشد که گزینههای دیگری نیز در اختیار دارد. کارشناسان بینالمللی میگویند هیچ برنامه قریبالوقوعی برای حذف کامل دلار از مبادلات تولیدکنندگان بزرگ نفت در خلیج فارس وجود ندارد. با این حال، این حرکتها میتواند نقطه شروعی برای کاهش وابستگی به دلار باشد. برای مثال، کشورهای خلیجفارس که میخواهند بخشی از کالاهای خود را به یوان انجام دهند، انگیزهای برای پرداخت پروژههای چینی در کشورهای خود به یوان و سرمایهگذاری و تجارت بیشتر با چین برای آنها ایجاد میشود.

مورد برزیل

یکی از اخباری که در هفتههای گذشته منتشر شد، توافقنامهای بود که چین و برزیل برای تجارت دوجانبه با یوان منعقد کردهاند. دو کشور از ایجاد یک اتاق پایاپای خبر دادند که تسویهحسابها را بدون استفاده از دلار آمریکا و همچنین اعطای وام به ارزهای ملی برای تسهیل و کاهش هزینههای معاملات و رهایی از وابستگی به دلار در روابط دوجانبه انجام میدهد. درحال حاضر برزیل بزرگترین شریک تجاری چین محسوب میشود حجم مبادلات تجاری آنها در سال ۲۰۲۲ به بیش از ۱۵۰ میلیارد دلار میرسد. همچنین طی سال گذشته ذخایر ارزی برزیل به یوان به بالاترین حد خود یعنی 5.4 درصد از کل تا پایان سال 2022 رسیده و از داراییهای یورو پیشی گرفته و دومین دارایی بزرگ را به خود اختصاص داده است. اما از سال 2018 تاکنون بهرغم افزایش سهم یوان در ذخایر ارزی برزیل ذخایر ارزی این کشور به دلار آمریکا از 90 درصد در سال 2018 به 80.2 درصد در پایان سال 2022 کاهش یافته است.